Volume de Negócios vs. Liquidez: Como conciliar o Comercial e o Financeiro?

Artigo – 20/06/2018

O departamento comercial tem por objetivo trazer o máximo de vendas, o perfil de risco e a capacidade dos clientes honrarem o pagamento das suas faturas, não é a sua principal preocupação.

O departamento financeiro tem como objetivo manter o DSO o mais baixo possível e obter o máximo de liquidez possível, tendendo a querer rejeitar os potenciais clientes com maior risco e os maus pagadores.

Esta realidade, gera um conflito entre dois mundos, os financeiros são frequentemente interpretados como obstáculos à formalização de negócios por parte dos comerciais por excesso de prudência, acusando-os de provocar a quebra nas vendas em nome da precaução.

Como conciliar então os nem sempre amigos comércio e finanças?

Guillaume WERLÉ

Diretor de Estudos & Crédito URIOS

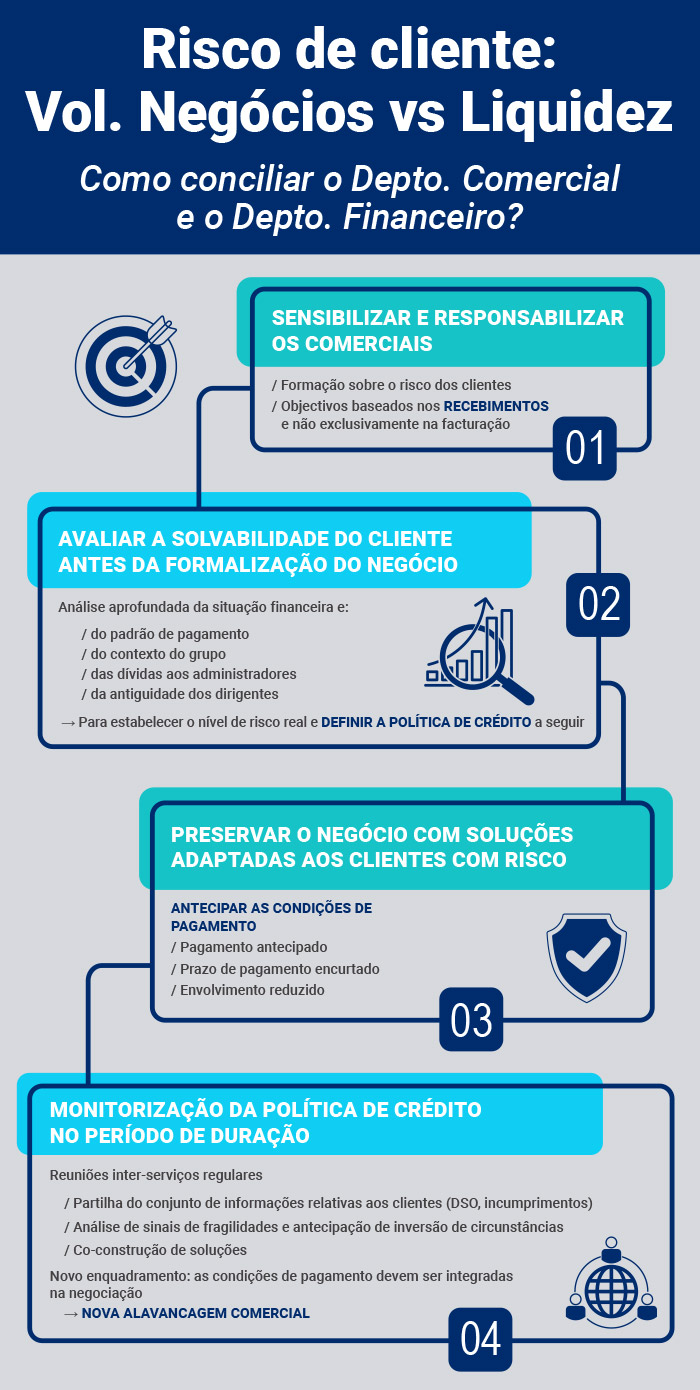

1. Implicar e responsabilizar os comerciais nas questões financeiras das suas vendas

2. Análise de risco da relação comercial

Muitas empresas estão ainda demasiado focadas no volume de faturação, e é unicamente o quando o comercial regressa ao escritório com o contrato assinado, que o financeiro verifica a saúde financeira do cliente.

Ora, a abordagem não deveria ser reativa, mas proativa, pois é antes da venda que deve ser solicitado ao financeiro que verifique o perfil de risco do potencial cliente. O objetivo não deve ser apenas o volume de negócios, mas um objetivo de ter um volume de negócios de qualidade e rentável. Para isso é necessário avançar para uma seleção criteriosa dos clientes e potenciais clientes e não assumir que “todos os clientes são bons”.

Antes de iniciar ou continuar uma relação comercial, é importante analisar a situação financeira da empresa. É solvente? Sustentável? Quais são os riscos de insolvência? A resposta a estas questões determina a política de crédito a pôr em prática: limite de crédito, prazo de pagamento, pagamento a pronto, entregas parciais para reduzir o envolvimento, pedidos de cauções…

Para que todos concordem, é fundamental confiar num indicador ou score de solvabilidade. Vários atores do mercado (base de dados financeiras) propõem um score de risco baseado unicamente em dados financeiros que podem ser datados (muitas empresas não publicam as suas contas), que estão geralmente desfasadas da realidade.

O nosso conselho, é ir além desse score e analisar a empresa de várias perspetivas:

– Financeira, claro: balanço, demonstrações de resultados (estrutura financeira, liquidez, dívida, rentabilidade). Mas a análise dos balanços disponíveis não é suficiente, pretende-se avaliar a situação financeira de uma empresa no tempo T e não no T-1 ano. Por conseguinte, é adequado obter as tendências do balanço mais recente, ainda não publicadas, bem como uma situação provisória ou uma previsão do ano em curso.

– Padrões de pagamento: nesta situação, é aconselhável consultar o banco da empresa – com o acordo explícito do seu dirigente – bem como os seus fornecedores, para saber se há incumprimentos ou atraso nos pagamentos a fornecedores;

– Dívidas à autoridade tributária e segurança social: é importante não apenas saber se existem ónus (incumprimentos) em benefício dos órgãos sociais e fiscais, mas também, e sobretudo, detetar a existência ou não de moratórias;

– Ter em consideração o contexto do grupo: os maus resultados de uma filial podem ser relativizados e esta é sustentada financeiramente por um grupo importante com uma boa base financeira;

– Ter em consideração o histórico do dirigente para verificar se esteve envolvido em insolvências no passado.

Para isso, é essencial desenvolver uma investigação aprofundada, combinada com uma análise financeira rigorosa.

3. Preservar o negócio

Assim, o responsável financeiro não deve restringir a análise de risco de crédito de uma empresa à análise do balanço e à simples consulta do score da informação da base de dados. Pois é bastante frequente que esta abordagem trave a evolução dos negócios.

O departamento financeiro deverá ter uma atitude menos dogmática, mais construtiva, mais aberta, mais comprometida com a intenção de formalizar negócios, procurando obter o máximo de informações atualizadas, de forma a compensar eventuais fragilidades evidenciadas na análise do balanço. Para isso, será mais simples procurar ajuda externa de um parceiro especializado na matéria.

O responsável financeiro poderá melhorar também a sua má reputação como “obstáculo às vendas”, tendo a preocupação permanente de propor soluções para preservar os negócios, quando o risco do cliente for analisado. Ou simplesmente, quando uma pequena empresa desejar fazer um pedido sobredimensionado em relação ao tamanho da sua estrutura. Além disso, procurará soluções adaptadas ao perfil de risco de cada cliente, definindo o melhor enquadramento para a venda: pagamento antecipado, pagamento a crédito, mas com um prazo encurtado, pagamento a crédito com prazo normal e com um envolvimento reduzido (entregas parciais), pagamento a crédito com uma garantia da empresa-mãe, se possuir uma boa situação financeira.

4. Trabalhar em perfeita colaboração desde a prospecção

A partir do momento que os comerciais estão plenamente envolvidos nas questões financeiras das suas vendas, será muito útil permitir o acesso às ferramentas de análise de risco utilizadas pelos financeiros.

O responsável financeiro necessita de um perfeito conhecimento do cliente e da informação do terreno para estabelecer o seu score. Ora o comercial, em contacto direto com o seu cliente, é quem melhor o conhece, devendo ser uma valiosa fonte de informações na fase de prospeção.

Conjuntamente, o financeiro e o comercial devem gerir o risco de crédito ao longo do tempo. Para isso, o financeiro deve estar presente nas reuniões comerciais. É conveniente favorecer a ocorrência dessas reuniões entre departamentos, para fazer o ponto de situação sobre a evolução do DSO, dos incumprimentos e discutir dossiers sensíveis. O financeiro e verdadeiro “emissor de alertas” pode expor a situação de uma conta de cliente que se degrada e acordar com o comercial as medidas a adotar.

E porque não permitir a presença também do financeiro na assinatura do contrato de venda, quando se trate de um cliente cujo perfil de risco evidencia algumas fragilidades? Esta presença liberta o comercial do peso da negociação das condições de pagamento, preservando assim o bom relacionamento que este último conquistou junto do seu cliente. Os comerciais temem que este tipo de discussões comprometam a assinatura da venda, o que é compreensível, mais deve criar-se nesta situação uma oportunidade comercial para o cliente: se o cliente pagar rapidamente, beneficiará de condições mais vantajosas, como por exemplo descontos.

Em conclusão, devemos parar de olhar para a empresa como uma sucessão de funções independentes (produção, vendas, finanças), mas pelo contrário, olhar para a empresa como uma organização de serviços interconectados, atravessada por fluxos horizontais. Assim, em todas as etapas do processo de vendas, o comércio e as finanças mantêm a sua interação. Melhor: as finanças intervêm em apoio ao comércio e não em oposição.

Note-se que é precisamente o papel do gestor de crédito conciliar questões comerciais com imperativos financeiros. A criação do cargo de gestor de crédito e de uma direção financeira, permite conectar o comércio e as finanças. Infelizmente, esta é uma realidade apenas ao alcance das grandes empresas.

Informação Comercial e Financeira

Avaliar a saúde financeira dos seus parceiros, com o objetivo de evitar riscos de insolvência e de permitir a adaptação às condições de crédito interempresa.

SAIBA MAIS